Allegro zwiększyło pulę sprzedawanych akcji o 14 proc., jego debiut może być warty 10,6 mld zł

Pula akcji Allegro oferowanych w ramach debiutu giełdowego została zwiększona o 14,3 proc. do 246,86 mln sztuk. Według nieoficjalnych ustaleń PAP inwestorzy są chętni kupić 10 razy więcej akcji firmy, a cena waloru może wynieść maksymalną wyznaczoną wartość - 43 zł.

Zgodnie z prospektem opublikowanym we wtorek Allegro oferuje inwestorom 28,57 mln nowych akcji i do 163,6 mln istniejących w przedziale cenowym od 35 do 43 zł za sztukę. Dodatkowo opcję kupna 15 proc. oferowanej puli ma bank Morgan Stanley w ramach akcji stabilizującej kurs po debiucie.

W piątek w aneksie do prospektu Allegro poinformowało, że pula sprzedawanych akcji została powiększona o 30,8 mln sztuk (czyli o 14,3 proc.) do 246,86 mln.

Book building odbywa się od 22 do 28 września. Zapisy w transzy detalicznej trwają od 23 do 28 września, są realizowane za pośrednictwem kilkunastu banków i biur maklerskich.

Chętni na 10 razy więcej akcji Allegro?

W piątek po południu źródło rynkowe informowało PAP Biznes, że książka popytu na akcje Allegro jest pokryta 10-krotnie przy cenie maksymalnej 43 zł. Według rozmówcy PAP Biznes, cena emisyjna i sprzedaży akcji może w tej sytuacji wynieść 43 zł za sztukę.

Ostateczna decyzja zapadnie po zakończeniu book-buildingu. Cena emisyjna akcji Allegro ma zostać podana 29 września.

Jeśli akcjonariusze kupią 246,86 mln akcji Allegro po 43 zł za sztukę będzie to największy debiut w historii warszawskiej giełdy, o wartości 10,61 mld zł. Przy cenie 35 zł za sztukę wartość oferty to 8,64 mld zł.

Allegro może też stać się spółką na warszawskiej giełdzie o największej kapitalizacji. Obecnie przy cenie 35 zł za akcję kapitalizacja Allegro wynosi 35 mld zł, a przy cenie 43 zł - 43 mld zł. Przy dodaniu walorów z nowej emisji wycena spółki wzrośnie odpowiednio do 36 i 44,2 mld zł.

Obecnie kapitalizacja CD Projekt, który od kwietnia jest liderem pod tym względem na warszawskiej giełdzie, wynosi ok. 39 mld zł.

Allegro spodziewa się, że po debiucie giełdowym w wolnym obrocie (free float) znajdować się będzie co najmniej 18,26 proc. wyemitowanego kapitału zakładowego spółki (zakładając brak realizacji opcji dodatkowego przydziału). W harmonogramie debiutu giełdowego Allegro zapisano, że pierwszy dzień notowań spółki na warszawskiej giełdzie przypadnie 12 października lub w zbliżonym terminie.

Allegro w br. zwiększyło wpływy i zysk

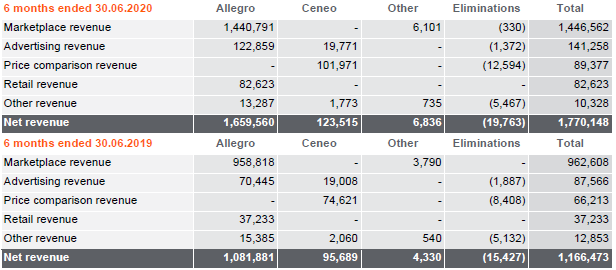

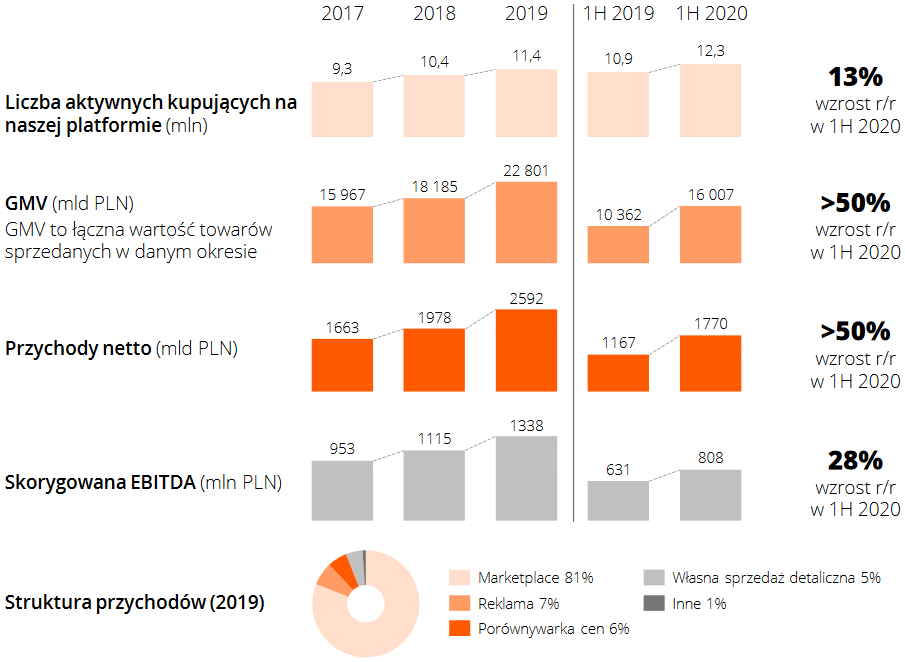

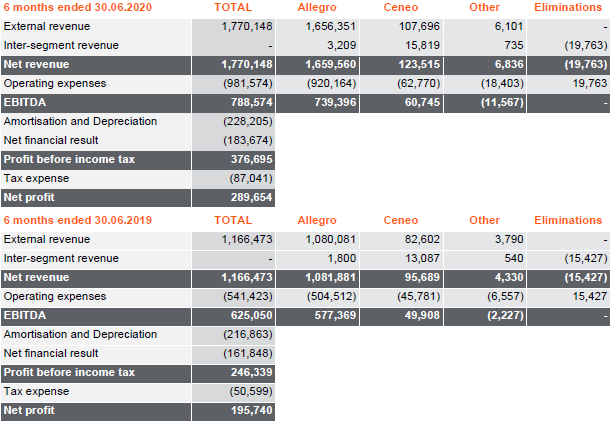

Według danych zamieszczonych w prospekcie emisyjnym w pierwszej połowie br. przychody Allegro zwiększyły się o 51,7 proc. do 1,77 mld zł, a przy wzroście kosztów operacyjnych o 81,3 proc. do 981,6 mln zł jego zysk netto poszedł w górę ze 195,7 do 289,6 mln zł. Zdecydowaną większość przychodów firmy stanowią wpływy z opłat i prowizji na platformie Allegro. W zeszłym półroczu wyniosły one 1,45 mld zł (w poniższych grafikach kwoty są w tys. zł), wobec 962,6 mln zł rok wcześniej.

Wpływy reklamowe platformy Allegro zwiększyły się z 70,4 do 122,9 mln zł, a przychody handlowe (czyli z własnego sklepu działającego na platformie) - z 37,2 do 82,6 mln zł.

Do Allegro należą też porównywarka cenowa Ceneo. Jej półroczne przychody z usług porównywarkowych poszły w górę z 74,6 do 102 mln zł, a z reklam - z 19 do 19,8 mln zł. Natomiast pozostałe wpływy firmy zwiększyły się z 4,3 do 6,8 mln zł.

W prognozie wzrost wpływów o 35 proc.

Dynamika przychodów Allegro w zeszłym półroczu była znacznie wyższa niż w całym ub.r. Wtedy przychody sprzedażowe firm zwiększyły się o 31 proc. do 2,39 mld zł, a przy wzroście kosztów operacyjnych o 46,9 proc. do 1,18 mld zł zysk netto poszedł w górę z 230,08 do 399,02 mln zł.

W prognozie na lata 2019-2021 Allegro stwierdziło, że jego wpływy będą szły w górę średniorocznie o ok. 35 proc. Nieco wyższy ma być natomiast wzrost wartości produktów sprzedanych na platformie (w skrócie, z angielskiego, GMV).

W pierwszej połowie br. GMV poszło w górę z 10,36 do 16,01 mld zł. W prezentacji Allegro z zeszłego tygodnia zwrócono uwagę, że ta wartość w 2018 roku zwiększyła się o 13,9 proc., a w ub.r. o 25,4 proc. Na koniec czerwca na platformie było 12,3 mln aktywnych kupujących, o 13 proc. więcej niż na koniec ub.r.

Mocno w górę koszty dostaw i marketingu

Wydatki operacyjne Allegro w zeszłym półroczu wyniosły 981,6 mln zł, co wobec 541,4 mln zł rok wcześniej oznacza wzrost o 81,3 proc.

Jeszcze mocniej, ponad dwukrotnie, poszły w górę koszty usług marketingowych (ze 126,6 do 273,3 mln zł), dostaw (ze 104,4 do 246,2 mln zł) oraz sprzedanych towarów (z 36,6 do 82,3 mln zł).

Wydatki na dostawy podniosła rosnąca popularność programu Allegro Smart! oraz to, że w drugiej połowie marca w związku z epidemią koronawirusa Allegro pozwoliło wszystkim użytkownikom aktywować go za darmo przez trzy miesiące.

Znacząco wzrosły też inne kategorie kosztów firmy, m.in. wydatki pracownicze (ze 181,5 do 264,6 mln zł), koszty płatności (z 67,6 do 74,2 mln zł) oraz usług IT (z 17,6 do 27,2 mln zł).

Na koniec 2018 roku z Allegro Smart! korzystało 684 tys. kupujących, na koniec ub.r. - 1,5 mln, a na koniec czerwca br. - 2,1 mln (czyli 17 proc. wszystkich aktywnych kupujących na platformie). Allegro podkreśla, że Smart! przyczynia się do intensywniejszego korzystania z platformy zarówno przez nabywców, jak i sprzedawców.

- Abonenci programu Smart! ponadprzeciętnie często korzystają z Allegro – odwiedzają platformę 1,4 razy częściej niż pozostali użytkownicy i składają 2,5 razy więcej zamówień niż osoby nieposiadające abonamentu. Klienci ci również dynamiczniej reagują na kampanie informacyjne i marketingowe Grupy, generując średni wzrost GMV na aktywnego kupującego będącego abonentem programu Smart! w wysokości 55% w trakcie pierwszych 12 miesięcy uczestnictwa w programie - opisano w komunikacie Allegro.

290 mln zł zysku netto

Wyraźnie w górę poszły też wskaźniki rentowności Allegro. Zysk operacyjny zwiększył się z 408,2 do 560,4 mln zł, zysk brutto - z 246,3 do 376,7 mln zł, a zysk netto - ze 195,7 do 289,6 mln zł.

Zdecydowaną większość rentowności zapewnia platforma Allegro. Jej zysk EBITDA zwiększył się rok do roku z 577,4 do 739,4 mln zł, natomiast w przypadku Ceneo ten wskaźnik wzrósł z 49,9 do 60,7 mln zł.

6,2 mld zł kredytów do spłaty

W ramach debiutu giełdowego sprzedawana jest nie tylko część obecnych akcji Allegro, lecz także nowa seria walorów, z której zbycia firma chce pozyskać ok. 1 mld zł. Zapowiedziała, że przeznaczy te środki na zmniejszenie zadłużenia.

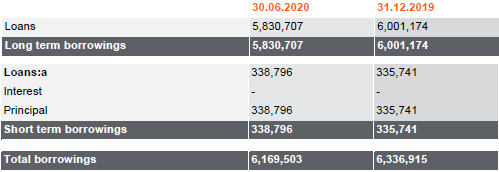

Na koniec czerwca br. spółka miała 6,17 mld zł zobowiązań kredytowych, wobec 6,34 mld zł rok wcześniej. W części krótkoterminowej (do spłaty przez najbliższe 12 miesięcy) zadłużenie wzrosło z 335,7 do 338,8 mln zł, a w długoterminowej zmalało z 6 do 5,83 mld zł.

W planach ekspansja zagraniczna, Allegro Smart! z potencjałem wzrostu

Wśród celów Allegro w najbliższym czasie oprócz rosnącego zadowolenia kupujących i sprzedających wymieniono wymieniono rozówj Allegro Smart! - Na dzień 30 czerwca 2020 r., jedynie 17 proc. aktywnych kupujących miało subskrypcje Smart!, co daje duże pole do wzrostu w przyszłości - zauważyła firma.

- Allegro zamierza w dalszym ciągu wykorzystywać swoje sukcesy w obszarze dostaw, przez zwiększanie udziału dostaw realizowanych w ciągu jednego do dwóch dni, ze szczególnym uwzględnieniem dostaw następnego dnia, dalszy rozwój sieci skrytek w terenie i punktów nadawczo-odbiorczych, ekspansję w obszarze innowacyjnych usług dostawczych, w tym zwiększenie udziału dostaw tego samego dnia oraz wprowadzenie dostaw „ultraszybkich” lub „natychmiastowych”. Te inicjatywy będzie wspierać uruchomienie Allegro Fulfilment, które będzie wykorzystywane jako narzędzie uzupełniające w wybranych przypadkach, jak w przypadku sprzedawców międzynarodowych i innych wybranych sprzedających, celem skrócenia czasu dostawy i zapewnienia precyzyjności realizacji obiecanych dostaw - opisano.

Jako inny cel wskazano dalszy rozwój w obszarze reklamy i porównywania cen. - Allegro uważa, że istnieje duży potencjał zwiększenia przychodów z reklam poprzez dalszą monetyzację swojego szerokiego zasięgu, ulepszenia w technologii reklam i dzięki sprzyjającym trendom rynkowym w zakresie reklamy internetowej. Grupa uważa, że posiada atrybuty umożliwiające jej pozyskanie dużego udziału w rynku reklam cyfrowych poprzez skalowalne, zautomatyzowane i wspomagane przez sztuczną inteligencję rozwiązania wykorzystujące ruch i dane Grupy. Ponadto Grupa odnosi korzyści z działalności Ceneo, wiodącej porównywarki cenowej w Polsce, zwiększającej ruch przekierowywany do platformy e-commerce Grupy, oraz zapewniającej rozszerzony zasięg reklam - wyliczyła firma.

Allegro widzi też możliwości dalszego rozwoju w zakresie usług finansowych, które w ostatnich latach rozwijała we współpracy z zewnętrznymi podmiotami, m.in. bankami. Niedawno firm uruchomiła Allegro Pay, ofertę własnego fintecha Allegro, którego testy beta będą kontynuowane do końca br. - Grupa jest jednak przekonana, że istnieje duży potencjał integracji świadczonych usług finansowych z jej platformą podstawową, służącej lepszemu wykorzystaniu szans oferowanych przez polski rynek, którego wartość jest szacowana na ok. 300 mld PLN w całym obszarze kredytów konsumpcyjnych i pożyczek dla małych średnich przedsiębiorstw - dodano.

Firma zapowiada też ekspansję biznesową i geograficzną. - Grupa uważa, że istnieje wiele możliwości wzmocnienia jej obecności biznesowej w wybranych pokrewnych obszarach, które obejmują B2B, sprzedawców międzynarodowych oraz pokrewne piony rynkowe, w których Allegro obecnie nie prowadzi działalności lub prowadzi działalność na małą skalę, lub poprzez rozbudowę rozwiązań łańcucha wartości, takich jak usługi logistyczne. W średniej perspektywie czasowej Grupa ma również ambicję rozwoju poza terytorium Polski - napisano w komunikacie.

Allegro przejęte za 3,25 mld dolarów, rok temu kupiło eBilet

Fundusze Permira, Mid Europa Partners i Cinven przejęły Allegro pod koniec 2016 roku, płacąc 3,25 mld dolarów. Przedtem przez 8 lat właścicielem firmy był fundusz Naspers, zapłacił za nią 950 mln funtów

Wiosną ub.r. Allegro przejęło firmę eBilet, za 80 proc. jej udziałów płacąc 88 mln zł. Z kolei jesienią 2018 roku wprowadziło usługę nielimitowanej liczby dostaw zakupów w modelu abonamentowym Allegro Smart. Od połowy marca do połowy czerwca w związku z epidemią koronawirusa można z niej było korzystać za darmo,

Allegro to najpopularniejszy serwis e-commerce w Polsce. Według badania Gemius/PBI w maju zanotowało 18,38 mln realnych użytkowników, 1,76 mld odsłon oraz 16 minut i 33 sekundy średniego dobowego czasu korzystania przez odwiedzającego, a aplikacja mobilna Allegro - 4,83 mln użytkowników.

Na początku br. Allegro w rankingu mierzącej ruch internetowy firmy Similarweb znalazło się na dziesiątym miejscu wśród platform e-commerce z całego świata.

2,4 mld zł wpływów i 399 mln zł zysku Allegro

Przychody firmy Allegro.pl z usług e-commerce zwiększyły się z 1,61 mld zł w 2018 roku do 2,08 mld zł, wpływy reklamowe - ze 128,1 do 165,69 mln zł, przychody ze sprzedaży towarów - z 62,79 do 115,21 mln zł, a pozostałe wpływy - z 25,95 do 30,42 mln zł.

Wpływy z e-commerce to przede wszystkim z prowizji od sprzedaży na platformie, a marketingowe - z opcji płatnej promocji ofert. W ostatnich latach Allegro podwyższało prowizję w niektórych kategoriach (jednocześnie rezygnowano z opłat za wystawianie ofert), a z początkiem czerwca br. zaczęło naliczać prowizję przy każdej transakcji od ceny z uwzględnieniem kosztu dostawy.

Newsletter

Newsletter

SkyShowtime rozsyła ważne informacje do subskrybentów w Polsce

SkyShowtime rozsyła ważne informacje do subskrybentów w Polsce  Polsat Box wdrożył w dekoderach rozwiązanie z Kalifornii

Polsat Box wdrożył w dekoderach rozwiązanie z Kalifornii  Nowy serial Polsatu z Małaszyńskim i Ogrodnikiem. Jest zwiastun i data premiery

Nowy serial Polsatu z Małaszyńskim i Ogrodnikiem. Jest zwiastun i data premiery  Rada Mediów Narodowych żąda danych o zarobkach i zwolnieniach. Pisma do TVP i Polskiego Radia

Rada Mediów Narodowych żąda danych o zarobkach i zwolnieniach. Pisma do TVP i Polskiego Radia  Stanowski i Kanał Sportowy ukarani ws. Janoszek. Grzywna albo areszt

Stanowski i Kanał Sportowy ukarani ws. Janoszek. Grzywna albo areszt

Dołącz do dyskusji: Allegro zwiększyło pulę sprzedawanych akcji o 14 proc., jego debiut może być warty 10,6 mld zł