Właściciel TVN z pierwszym zyskiem w streamingu. Spadki w telewizji i kinach

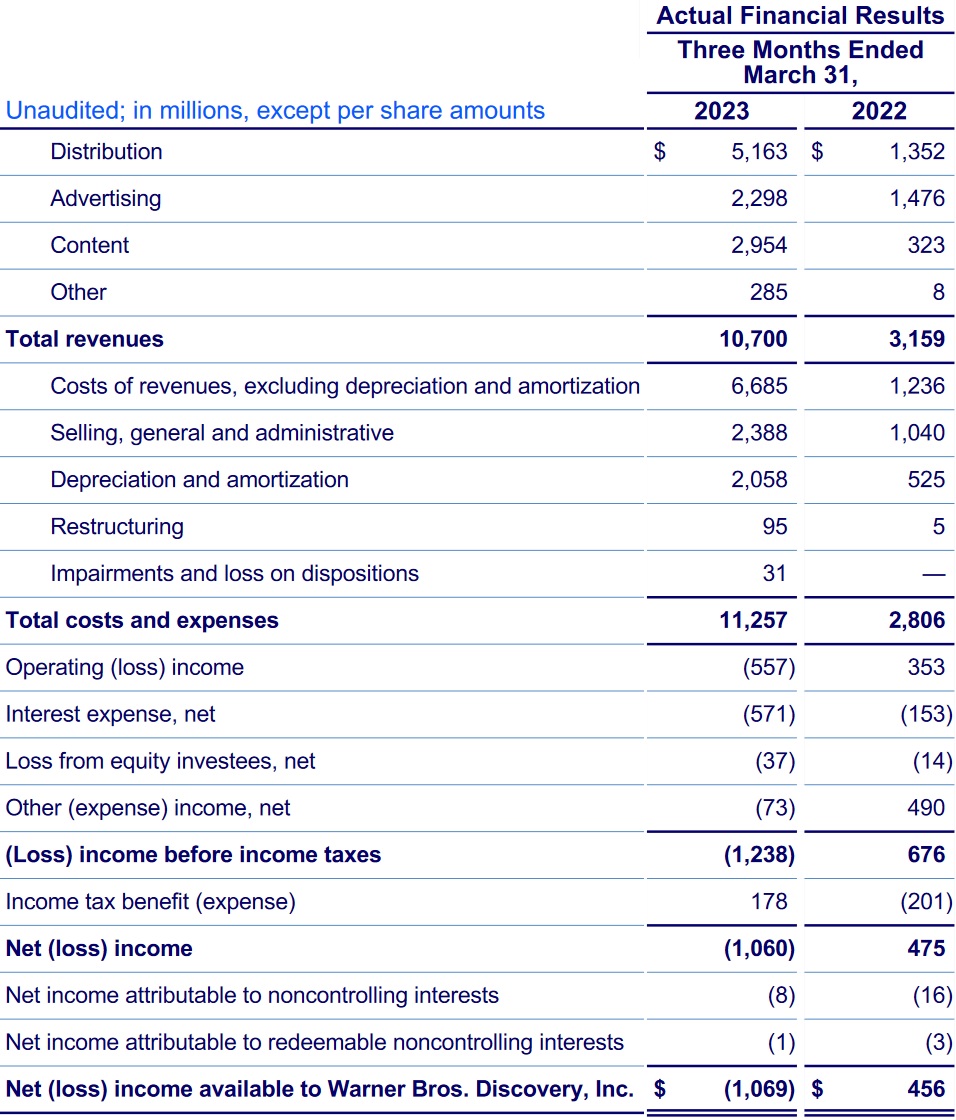

W zeszłym kwartale Warner Bros. Discovery przy spadku przychodów pro forma o 6 proc. do 10,7 mld dolarów i podwojeniu skorygowanego zysku EBTDA (do 2,61 mld dolarów) miał 1,07 mld dolarów straty netto, m.in. wskutek dużych wzrostów kosztów amortyzacji i obsługi zadłużenia. W pionie telewizyjnym spadki wynikają m.in. z tego, że na początku ub.r. koncern zarobił dodatkowo na transmisjach igrzysk olimpijskich. Jego platformy streamingowe zyskały przez kwartał 1,6 mln subskrybentów.

Przychody Warner Bros. Discovery zmalały rok do roku z 11,44 mld do 10,7 mld dolarów w ujęciu pro forma, czyli przy dodaniu wyników WarnerMedia i Discovery z pierwszego kwartału ub.r. (koncerny połączyły się z początkiem kwietnia ub.r.).

Na niekorzyść firmy zadziałało umocnienie się dolara wobec wielu innych walut (bez uwzględnienia zmian kursów walutowych spadek wpływów wyniósł 5 proc.) oraz to, że Discovery na początku ub.r. jako właściciel Eurosportu wypracował dodatkowo 238 mln dolarów przychodów na transmisjach zimowych igrzysk olimpijskich (bez ich uwzględnienia łączne wpływy zmalały o 3 proc.).

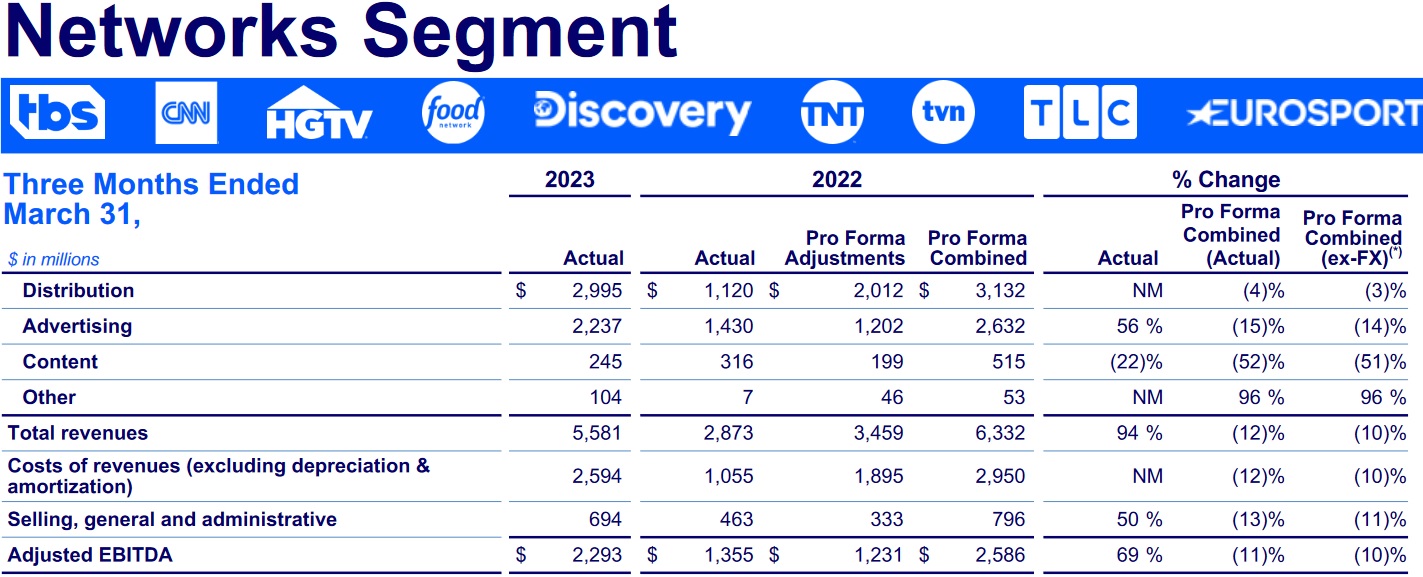

Ponad 10 proc. mniej z reklam tv

Ponad połowę przychodów Warner Bros. Discovery generuje w segmencie telewizyjnym (obejmującym m.in. grupę TVN), w którym zmalały one w pierwszym kwartale br. pro forma o 12 proc. do 5,58 mld dolarów (bez zmian kursów walutowych spadek wyniósł 10 proc.).

Przez to, że w zeszłym kwartale nie było wydarzenia rangi igrzysk olimpijskich, przychody z treści poszły w dół z 515 do 245 mln dolarów. Sprzedaż z reklam zmalała o 15 proc. do 2,24 mld dolarów, co koncern oprócz braku dodatkowych wpływów związanych z igrzyskami tłumaczy „delikatniejszym rynkiem reklamowym” w USA i na niektórych rynkach zagranicznych oraz spadkami oglądalności stacji ogólnotematycznych i informacyjnych w USA.

Przychody z dystrybucji kanałów zmalały o 4 proc. do 2,99 mld dolarów, bo ubywa klientów płatnej telewizji, a nie w pełni rekompensują to wyższe stawki w umowach z operatorami.

Z drugiej strony koncern zmniejszył też wydatki w pionie telewizyjnym: koszty uzyskania przychodów (bez amortyzacji i utraty wartości) o 12 proc. do 2,59 mld dolarów, a te sprzedażowe, administracyjne i ogólne - o 13 proc. do 694 mln dolarów.

Skorygowany zysk EBITDA wyniósł 2,29 mld dolarów, wobec 2,59 mld rok wcześniej.

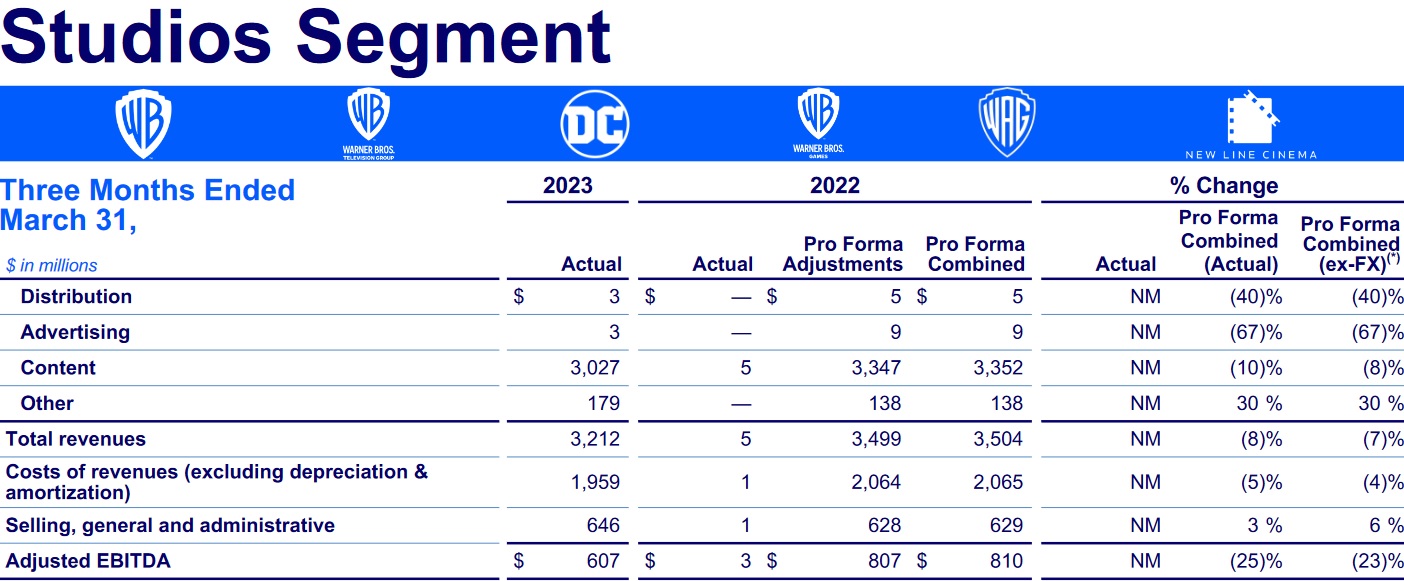

Ubyło premier filmowych

Należące do Warner Bros. Discovery wytwórnie filmowe w minionym kwartale wypracowały 3,21 mld dolarów przychodów, po spadku rok do roku pro forma o 8 proc. (a o 7 proc., bez wpływu zmian kursów walut).

Sprzedaż treści zmalała o 10 proc. do 3,03 mld dolarów, bo było mniej premier kinowych, a wyniki sprzed roku podwyższył hitowy „The Batman”. Natomiast wpływy określone jako inne wzrosły ze 138 do 179 mln dolarów, bo więcej turystów odwiedziło studia Warner Bros. w Londynie i Los Angeles.

Koszty sprzedażowe, administracyjne i ogólne wzrosły o 3 proc. do 646 mln dolarów, m.in. w związku z premierą gry wideo „Dziedzictwo Hogwartu”.

Streaming z zyskiem i 98 mln subskrybentów

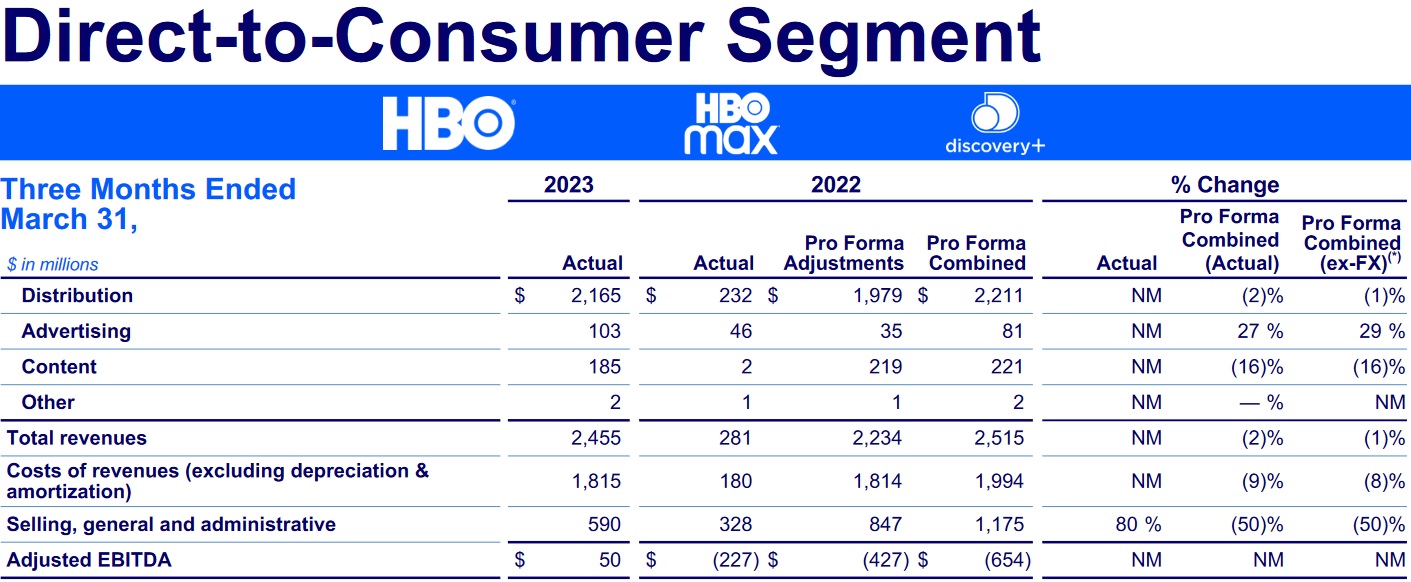

Segment streamingowy zanotował spadek przychodów pro forma o 2 proc. do 2,45 mld dolarów, mimo premiery serialu „The Last of Us”, który okazał się najchętniej oglądaną produkcją w historii HBO Max - każdy odcinek przyciągnął średnio prawie 32 mln widzów.

Skąd więc ten spadek? Koncern tłumaczy, że te z dystrybucji zmalały (o 2 proc. do 2,16 mld dolarów) mimo wzrostu liczby subskrybentów wskutek spadku przychodów hurtowych, a te ze sprzedaży treści (zmniejszyły się z 221 do 185 mln dolarów), bo zbyto mniej licencji do produkcji HBO. Ich sporą liczbę koncern sprzedał pod koniec ub.r., pakiet 21 seriali, m.in. polska „Warszawianka”, kupił koncern Paramount do swojej platformy SkyShowtime.

Z drugiej strony wydatki sprzedażowe, administracyjne i ogólne w pionie streamingowym skurczyły się o połowę - z 1,17 mld do 590 mln dolarów (m.in. dzięki obniżeniu nakładów marketingowych), a koszty uzyskania przychodów - o 9 proc. do 1,81 mld dolarów (wiosną ub.r. podwyższył je działający krótki serwis CNN+).

W efekcie streaming osiągnął dodatnią rentowność - 50 mln dolarów skorygowanego zysku EBITDA, wobec 654 mln dolarów straty przed rokiem. W ub.r. wygenerował zresztą dużo więcej strat: w drugim kwartale 518 mln dolarów, w trzecim - 634 mln, a w czwartym - 217 mln.

Usługi streamingowe koncernu, pod markami HBO, HBO Max i discovery+, na koniec marca br. miały 97,6 mln subskrybentów. Kwartał wcześniej było to 96,1 mln, a przed rokiem - 90,6 mln.

W USA i Kanadzie, określonych jako rynki rodzime, liczba subskrybentów zwiększyła się przez kwartał z 54,6 do 55,3 mln, a średni miesięczny przychód od każdego zmalał minimalnie, do 10,82 dolara. Na pozostałych rynkach nastąpił wzrost z 41,5 do 42,3 mln klientów i z 3,28 do 3,48 dolara przeciętnych wpływów od każdego.

- Teraz spodziewamy się, że nasz biznes direct-to-consumer w USA będzie zyskowny w 2023 roku, rok wcześniej niż zakładała nasza prognoza - podkreślił w sprawozdaniu David Zaslav, prezes i CEO w Warner Bros. Discovery.

Mocno w górę koszty amortyzacji i odsetek

Skorygowany zysk EBITDA koncernu wyniósł w zeszłym kwartale 2,61 mld dolarów, o 10 proc. więcej niż rok wcześniej (2,38 mld dolarów pro forma).

Natomiast strata netto pogłębiła się 299 mln dolarów pro forma do 1,07 mld. Koszty w minionym kwartale wyniosły bowiem 11,26 mld dolarów, z czego wydatki sprzedażowe, administracyjne i ogólne poszły w górę z 1,04 do 2,39 mld dolarów, a koszty amortyzacji i utraty wartości - z 525 mln do 2,06 mld dolarów (koncern nie podał ich w ujęciu pro forma, tylko w porównaniu z wynikami Discovery sprzed roku).

Rentowność pogorszył jeszcze wzrost wydatków odsetkowych ze 153 do 571 mln dolarów i kosztów restrukturyzacji z 5 do 95 mln.

Koncern na koniec marca miał 49,5 mld dolarów zadłużenia brutto i 2,6 mld dolarów na rachunkach, co przekładało się na poziom długu netto wynoszący dokładnie 5-krotność zysku EBITDA z minionych 12 miesięcy. Średnia zapadalność długu to 14,2 lat, a jego oprocentowanie - 4,6 proc. W zeszłym kwartale firma wypuściła obligacje za 1,5 mld dolarów, wykupując wcześniej te zapadającej w kwietniu 2025 roku i wykupiła papiery dłużne za 106 mln dolarów.

To kolejny kwartał Warner Bros. Discovery ze stratą - od maja do grudnia ub.r. koncern przy 33,82 mld dolarów wpływów i 7,72 mld dolarów skorygowanego zysku EBITDA miał 7,37 mld dolarów straty netto.

Na wyniki z pierwszego kwartału br. inwestorzy początkowo zareagowali negatywnie - w handlu przedsesyjnym akcje koncernu taniały o 5 proc. Jednak w trakcie sesji szybko wyszły na niewielki plus.

Kurs Warner Bros. Discovery od początku stycznia urósł o ponad 30 proc., ale nadal jest o jedną trzecią niższy niż przed rokiem.

Newsletter

Newsletter

Tego nie powiedział nam twórca „Reniferka" Netfliksa

Tego nie powiedział nam twórca „Reniferka" Netfliksa  Wymiana telewizorów i wiele kanałów w 4K? Nadchodzi MPEG-5 - LCEVC

Wymiana telewizorów i wiele kanałów w 4K? Nadchodzi MPEG-5 - LCEVC  Canal+ usunął z oferty satelitarnej sześć kanałów

Canal+ usunął z oferty satelitarnej sześć kanałów  Koniec FilmBox. Kanały SPI z nowymi nazwami

Koniec FilmBox. Kanały SPI z nowymi nazwami  Nowy kanał naziemny pojawi się na globalnej platformie streamingowej

Nowy kanał naziemny pojawi się na globalnej platformie streamingowej

Dołącz do dyskusji: Właściciel TVN z pierwszym zyskiem w streamingu. Spadki w telewizji i kinach

Ograniczyli wydatki to segment streamingu nawet przy mniejszej dochodowości z pojedyńczego klienta okazał się rentowny.

Pytanie jest jak długo łajba popłynie i czy nie lepiej sprzedać biznes na kawałki.