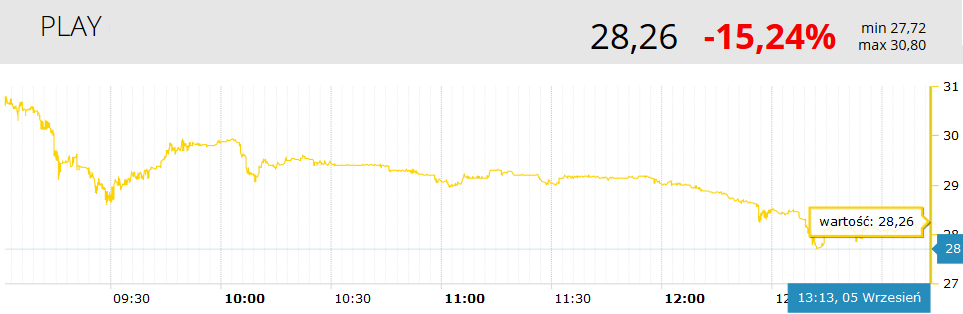

Główni akcjonariusze Play chcą sprzedać akcje za 704 mln zł, kurs 15 proc. w dół

Spółki Kenbourne i Tollerton, główni akcjonariusze Play Communications, wystawili na sprzedaż 23,1 mln akcji telekomu stanowiących 9,08 proc. jego kapitału. Proponują 30,5 zł za akcję, wartość oferowanego pakietu to 704,43 mln zł.

W środę wieczorem Kenbourne i Tollerton ogłosiły rozpoczęcie procesu budowy przyspieszonej księgi popytu dotyczącej sprzedaży maksymalnie 23,096 mln akcji Play Communications. Pierwszy akcjonariusz chce zbyć do 11,719 mln walorów, a drugi - do 11,367 mln.

Obecnie do Kenbourne należy 30,04 proc. akcji Play, a do Tollerton 29,14 proc. Jeśli sprzedadzą wszystkie zaoferowane właśnie walory, udział pierwszej w kapitale telekomu zmaleje do 25,43 proc., a drugiej do 24,67 proc.

- Oferta jest skierowana wyłącznie do określonych kwalifikowanych inwestorów instytucjonalnych, a jej ostateczne warunki zostaną określone w ramach procedury przyspieszonego budowania księgi popytu. Księga popytu zostanie otwarta ze skutkiem natychmiastowym. Cena oraz przydział zostaną ogłoszone możliwie najwcześniej po zamknięciu księgi popytu - poinformowano w komunikacie giełdowym Play Communications.

Globalnymi koordynatorami i współprowadzącymi księgę popytu są UBS Europe SE i Santander Bank Polska.

W związku z tą ofertą Kenbourne i Tollerton zgodziły się na ograniczenia przez najbliższe 180 dni w zakresie sprzedaży pozostałych posiadanych akcji Play.

W czwartek rano akcjonariusze podali, że cena za każdą oferowaną akcję to 30,5 zł. Tym samym cały sprzedawany pakiet jest wart 704,43 mln zł.

W środę na koniec sesji giełdowej za akcję Play płacono 33,34 zł. Przy takim kursie wartość pakietu 23,1 mln walorów wynosi 769,7 mln zł. Natomiast w czwartek rano cena malała o ponad 8 proc. do 30,56 zł. W godzinach południowych spadek pogłębił się do 15 proc.

Play na giełdzie od dwóch lat, kurs w górę po podwyżkach cen dla abonentów

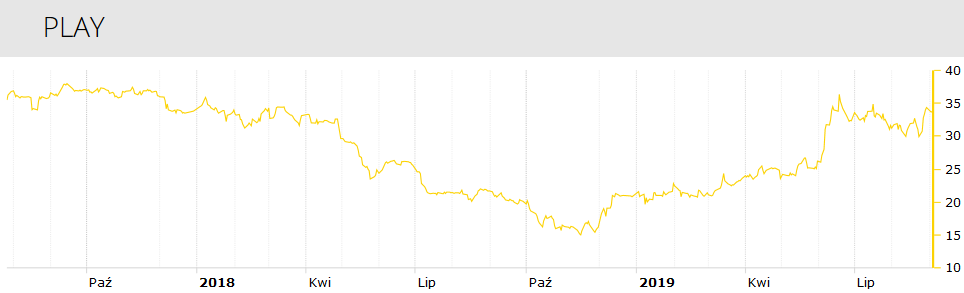

Play Communications na warszawskiej giełdzie zadebiutował pod koniec lipca 2017 roku. Sprzedano wówczas inwestorom 121,57 mln akcji po 36 zł za sztukę. Wartość oferty wyniosła 4,4 mld zł, był to największy debiut na GPW od 2011 roku.

Kurs Play przez pierwszy rok malał, do poziomu 15-16 zł w październiku i listopadzie ub.r. Potem nastąpiło odbicie w górę, a pod koniec maja kurs skoczył z ok. 25 zł do nawet 35 zł. Nastąpiło to po ogłoszeniu przez operatora podwyżek w ofercie abonamentowej. Ceny podniósł to Orange, a zapowiedział większościowy akcjonariusz Cyfrowego Polsatu, w efekcie obie firmy też wyraźnie zyskały na giełdzie.

Telekomy wydają dużo na rozbudowę sieci internetowej, a klienci są coraz mniej wyczuleni na wzrosty cen, więc wojna cenowa nie jest już priorytetem - komentowali to dla Wirtualnemedia.pl analitycy sektora telekomunikacyjnego.

Pod koniec czerwca P4, spółka zależna Play Communications, podpisała przedwstępną umowę kupna firmy 3S (wraz z jej wszystkimi spółkami zależnymi), do której należy m.in. 3,8 tys. km sieci światłowodowej. Transakcję sfinalizowano w połowie sierpnia, zaznaczając, że wartość 3S i jego spółek zależnych to 96 mln euro 410 mln zł), a wartość jej kapitału własnego - 78 mln euro (333 mln zł). Dodano, że kupno sfinansowano ze środków własnych i dostępnego dla firmy finansowania zewnętrznego.

W drugim kwartale br. Play zanotował 1,75 mld zł przychodów i 254 mln zł zysku netto. Na koniec czerwca operator miał ponad 15 mln użytkowników, z czego ponad 66 proc. stanowili abonenci.

Newsletter

Newsletter

Krzysztof Ziemiec w nowej roli. "Żadna praca nie hańbi"

Krzysztof Ziemiec w nowej roli. "Żadna praca nie hańbi"  Ruszają linearne kanały SkyShowtime 1 i SkyShowtime 2

Ruszają linearne kanały SkyShowtime 1 i SkyShowtime 2  Kanał Zero z "żółtym dolarem" na YouTubie. Stanowski: rujnuje nam to ramówkę

Kanał Zero z "żółtym dolarem" na YouTubie. Stanowski: rujnuje nam to ramówkę  Naczelny WP staje w obronie swojej redakcji. „Mówię stanowcze «nie» opluwaniu”

Naczelny WP staje w obronie swojej redakcji. „Mówię stanowcze «nie» opluwaniu”  Nowe fakty ws. kryminalnej przeszłości Dagmary Kaźmierskiej. Polsat usuwa jej program z ramówki i streamingu

Nowe fakty ws. kryminalnej przeszłości Dagmary Kaźmierskiej. Polsat usuwa jej program z ramówki i streamingu

Dołącz do dyskusji: Główni akcjonariusze Play chcą sprzedać akcje za 704 mln zł, kurs 15 proc. w dół

Podobna sytuacja jest na rynku neta stacjonarnego . Nagle wszyscy dzwigli ceny o ok 10 zl w gore. Smierdzi ale nikt nie chce ruszac