Inea ze wzrostem wpływów o 5 proc. i 15 mln zł straty. Mniej z tv i telefonii stacjonarnej, więcej z internetu

W ub.r. działająca głównie w Wielkopolsce sieć kablowa Inea zanotowała wzrost skonsolidowanych przychodów o 5,3 proc. do 328,58 mln zł oraz straty netto z 12,2 do 15,71 mln zł. Zwiększyła się jej liczba pracowników i zobowiązania kredytowe.

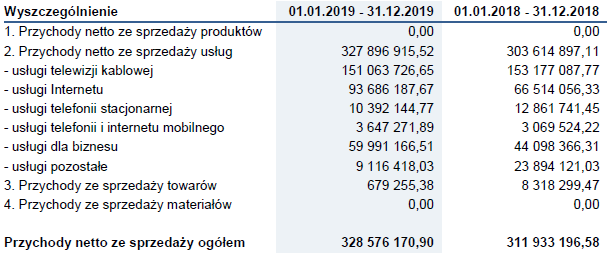

Wszystkie przychody Inei pochodzą ze sprzedaży usług w kraju. Wpływy ze sprzedaży telewizji kablowej zmalały ze 153,18 do 151,06 mln zł, z telefonii stacjonarnej - z 12,86 do 10,39 mln zł, a z usługi określonych jako pozostałe - z 23,89 do 9,12 mln zł.

Natomiast przychody ze sprzedaży usługi internetowej poszły w górę z 65,51 do 93,69 mln zł, z telefonii i internetu mobilnego - z 3,07 do 3,65, a z usług dla biznesu - z 44,1 do 59,99 mln zł. Z kolei przychody ze sprzedaży towarów skurczyły się z 8,32 mln zł do 679,2 tys. zł.

W sprawozdaniu złożonym w KRS Inea chwali się wynikami jej internetu stacjonarnego w pomiarach prędkości oraz przypomina, że w ub.r. wprowadziła ofertę HiWay TV z treściami w jakości 4K.

Poza tym operator podpisał umowy m.in. z T-Mobile Polska i UPC Polska dotyczące hurtowego dostępu do jego infrastruktury światłowodowej oraz kontynuował współpracę w tym zakresie z Orange Polskę (w połowie lipca br. współpracę z tym telekomem poszerzono o kolejne 550 tys. gospodarstw domowych).

- Ponadto, w 2019 kontynuowano realizację czterech projektów POPC2 wygranych w ramach II naboru działania 1.1 Programu Operacyjnego Polska Cyfrowa polegających na budowie sieci dostępowych na terenie województwa wielkopolskiego obejmującego łącznie 158 tys. gospodarstw domowych. Inwestycja ta realizowana jest przy współudziale środków z Europejskiego Funduszu Rozwoju Regionalnego Unii Europejskiej. Realizacja projektu POPC2 w 2019 przekroczyła ponad połowę pełnego zakresu projektu - dodano.

Z początkiem br. prezesem Inei został Michał Bartkowiak, zastąpił na tym stanowisku Janusza Kosińskiego, założyciela i wieloletniego szefa spółki.

Koszty 12 proc. w górę, 569 pracowników

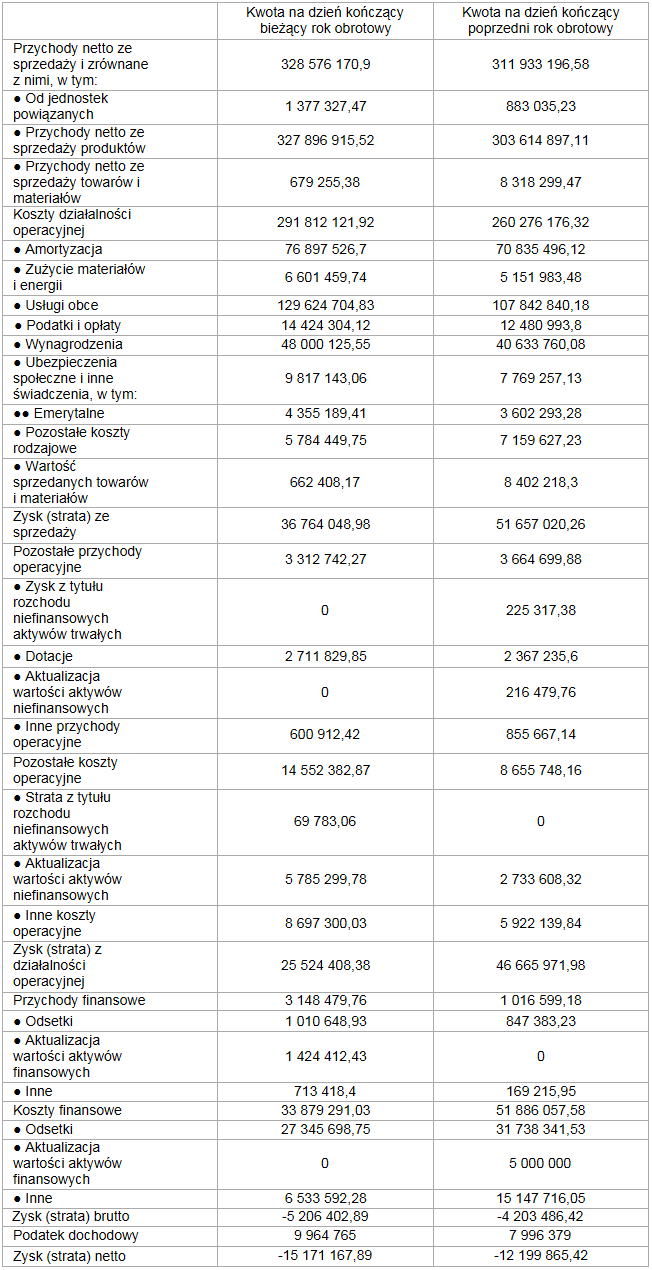

Wydatki operacyjne Inei wyniosły w ub.r. 291,81 mln zł, co wobec 260,28 mln zł rok wcześniej oznacza wzrost o 12,1 proc. Prawie połowa to koszty usług obcych, które zwiększyły się ze 107,84 do 129,62 mln zł.

W sprawozdaniu zaznaczono, że nakłady na opłaty licencyjne poszły w górę z 43,2 do 48,7 mln zł, a na dzierżawę i serwis infrastruktury telekomunikacyjnej - z 31,7 do 48,2 mln zł. - Wzrost kosztów opłat licencyjnych, które są bezpośrednio związane z podstawową usługą świadczoną przez spółkę Inea wynika z dbałości o zadowolenie klientów i chęci sprostania ich wymaganiom poprzez rozszerzanie oferty redystrybuowanych programów. Ponadto na wspomniany wyżej wzrost wpływ miało także zwiększenie się bazy klientów posiadających usługę telewizji oraz wzrost kursów walut - skomentowano.

Koszty amortyzacji wzrosły z 70,83 do 76,9 mln zł, co wynika z wcześniejszej rozbudowy infrastruktury. Wydatki na wynagrodzenia poszły w górę z 40,63 do 48 mln zł, a na ubezpieczenia społeczne i inne świadczenia pracownicze - z 7,77 do 9,82 mln zł. W ub.r. w firmie pracowało średnio 569 osób na etacie, wobec 495 rok wcześniej.

Nakłady na zużycie materiałów i energii zwiększyły się z 5,15 do 6,6 mln zł, na podatki i opłaty - z 12,48 do 14,42 mln zł, a pozostałe koszty rodzajowe zmalały z 7,16 do 5,78 mln zł.

Rentowność w dół, 27 mln zł na odsetki

Zysk sprzedażowy Inei spadł z 51,66 do 36,76 mln zł, natomiast na pozostałe wskaźniki rentowności firmy najmocniej wpłynęły dwie kategorie kosztów. Pozostałe wydatki operacyjne poszły w górę z 8,65 do 14,55 mln zł, a koszty finansowe zmalały z 51,89 do 33,88 mln zł (z czego wydatki na odsetki zmniejszyły się z 31,74 do 27,34 mln zł).

Zobowiązania długoterminowe Inei poszły w górę w ciągu roku z 477,94 do 645 mln zł, z czego te z kredytów - z 463,83 do 628,45 mln zł. 30 stycznia br. firma i powiązane z nią podmioty podpisały aneks do umowy kredytowej podwyższający limit finansowania o 412,29 mln zł do 1,34 mld zł.

W konsekwencji zysk operacyjny zmniejszył się z 46,66 do 25,52 mln zł, strat brutto pogłębiła się z 4,2 do 5,21 mln zł, a po uwzględnieniu podatku dochodowego (w ub.r. wyniósł 9,96 mln zł, rok wcześniej - 8 mln zł) strata netto wzrosła z 12,2 do 15,17 mln zł.

- W 2019 roku wartość kapitału własnego spadła do poziomu 197 mln zł (spadek o 8,1 proc. w porównaniu do roku 2018), a kapitał obcy wzrósł do poziomu 1 212 mln zł (wzrost o 39 proc.). Kapitał obcy stanowił więc na koniec 2019 roku 86 proc. pasywów Spółki. Kapitał zapasowy stanowi najistotniejszą część kapitału własnego, jego wartość spadła o 5,3 proc. w porównaniu do zeszłego roku i na koniec 2019 roku wynosiła 219 mln zł - opisano w sprawozdaniu.

Jedynym właścicielem Inei jest spółka Odin Ventures.

Milion nowych domów w zasięgu przez trzy lata

Inea zapowiedziała, że w br. chce kontynuować strategię ukierunkowaną na ekspansywny rozwój organiczny. - Kluczowym elementem strategii będzie kontynuacja budowy i komercjalizacja projektów szerokopasmowych POPC2 oraz POPC3. Obok gospodarstw domowych objętych dofinansowaniem europejskim, Inea planuje również z własnych środków realizację inwestycji towarzyszących obejmujących przyłączenie dodatkowych gospodarstw domowych w obszarach realizacji obu projektów POPC - wyliczono.

Firma zakłada, że w latach 2019-2020 w jej sieci znajdzie się milion nowych gospodarstw domowych. Uważa, że największym wyzwaniem będzie dla niej odpowiednie rozwinięcie struktur sprzedażowych, żeby pozyskać nowych klientów

Inea nadal będzie udostępniała swoją sieć innym operatorom. - Spółka zaplanowała udostępnianie infrastruktury nie tylko na rynkach regulowanych, do czego jest prawnie zobowiązana, ale także infrastruktury na rynkach nieregulowanych. Spółka planuje, że w roku 2020 na sieci pojawią się kolejni dostawcy usług poza Orange Polska - napisano w sprawozdaniu.

Firma spodziewa się, że w br. osiągnie wzrost przychodów, głównie z usług dla biznesu i organizacji pożytku publicznego (zwłaszcza z usługi internetowe) oraz z udostępnienia sieci obcym dostawcom usług w modelach BSA oraz LLU.

W epidemii szansa, bo internet stał się ważniejszy

W sprawozdaniu, sporządzonym w połowie kwietnia, krótko omówiono wpływy epidemii koronawirusa na działalność Inei. Firma wprowadziła stosowne standardy sanitarne, zapewniła, że nie odnotowała wpływu nowej sytuacji na sprzedaż ani łańcuch dostaw.

Operator zauważa swoje szanse w czasie epidemii. - Szybki i niezawodny internet staje się podstawowym narzędziem do pracy i życia, a Inea jest na rynku wieloletnim liderem w rankingach publikowanych na speedtest.pl - stwierdzono.

Przychody Inei pochodzą w większości od klientów indywidualnych. - Nawet całkowite zatrzymanie napływu nowych abonentów nie zagrozi funkcjonowaniu spółki - podkreślono w sprawozdaniu. - Mając świadomość sytuacji rynkowej i kredytowej swoich klientów, spółka monitoruje bieżącą sytuację płynnościową, jednak nie przewiduje, aby wystąpiło materialne pogorszenie się jej płynności spowodowane rozprzestrzenieniem się wirusa w Polsce. Portfel należności jest silnie zdywersyfikowany, niskie jednostkowo kwoty przychodu oraz duża liczba abonentów pozwalają minimalizować ryzyko wystąpienia zatorów płatniczych - dodano.

Zaznaczono, że firma na początku br. uzyskała dodatkowe 412 mln zł limitu kredytowego. - Przeprowadzona analiza potwierdza, że obecna sytuacja nie rodzi zagrożenia niewypełnienia kowenantów finansowych wskazanych w umowie z konsorcjum bankowym. Inea posiada stabilną sytuację finansową, umożliwiającą zrównoważone podejście do wyzwań związanych z obecnym kryzysem i będzie stale monitorować rozwój wydarzeń dostosowując swoje działania do zmieniających się warunków rynkowych - opisano.

Newsletter

Newsletter

Kolejny reporter „Wiadomości” TVP w TV Republika

Kolejny reporter „Wiadomości” TVP w TV Republika  Koniec „Listy Przebojów Trójki”. „Chcemy zacząć od początku”

Koniec „Listy Przebojów Trójki”. „Chcemy zacząć od początku”  Zakaz pytań o Dagmarę Kaźmierską na planie "Tańca z Gwiazdami". "To nie jest program o niej"

Zakaz pytań o Dagmarę Kaźmierską na planie "Tańca z Gwiazdami". "To nie jest program o niej"  800 tys. widzów „Tak to leciało!”. Program wróci z nowym gospodarzem

800 tys. widzów „Tak to leciało!”. Program wróci z nowym gospodarzem  Viaplay chce pozyskać klientów dzięki nowej promocji. Oferuje trzy miesiące za darmo

Viaplay chce pozyskać klientów dzięki nowej promocji. Oferuje trzy miesiące za darmo

Dołącz do dyskusji: Inea ze wzrostem wpływów o 5 proc. i 15 mln zł straty. Mniej z tv i telefonii stacjonarnej, więcej z internetu