Wirtualna Polska chce kupić Interię. Bierze do 600 mln zł kredytów na przejęcia

Wirtualna Polska Holding razem ze swoimi spółkami zależnymi zaciągnęła kredyty w wysokości do 978 mln zł, z czego do 602 mln zł ma zostać przeznaczone na akwizycje i inne inwestycje. Według nieoficjalnych ustaleń Wirtualnemedia.pl firma jest zainteresowana kupnem Grupy Interia wystawionej na sprzedaż przez Bauer Media. - Fuzja Wirtualnej Polski i Interii skutkowałaby powstaniem bezapelacyjnie największego gracza na polskim rynku mediów internetowych - komentuje nam Paweł Wujec.

Jak podała Wirtualna Polska Holding w komunikacie giełdowym we wtorek wieczorem, razem ze swoją spółką zależną Wirtualna Polska Media zawarła umowę kredytową z konsorcjum, w którym są mBank, Bank Pekao, ING Bank Śląski, PKO BP i Paribas Bank Polska.

Firma zaciągnęła kredyty w kwocie do 978 mln zł, z czego do 602 mln zł ma zostać przeznaczone na finansowanie i refinansowanie akwizycji i wydatków inwestycyjnych określonych w umowie, a pozostała część na refinansowanie bieżącego zadłużenia kredytowego oraz finansowanie bieżącej działalności i kapitału obrotowego.

- Grupa Kapitałowa Wirtualna Polska Holding od kilku lat sukcesywnie realizuje strategię rozwoju działalności biznesowej poprzez przejęcia na rynku e-commerce i mediów internetowych. Zwiększenie linii kredytowej ma na celu kontynuowanie tej strategii - stwierdzono w komunikacie.

Spłata kredytu od wiosny 2021 roku

Kredyty są oprocentowane w wysokości stawki WIBOR dla depozytów 3-miesięcznych plus marża, uzależniona od stosunku zadłużenia netto grupy Wirtualna Polska Holding do jej zysku EBITDA.

Kapitał kredytów firma zacznie spłacać w drugim kwartale 2021 roku - transzę 138,4 mln zł ma zwrócić w dwudziestu równych ratach kwartalnych. Od drugiego kwartału 2022 roku w szesnastu równych ratach kwartalnych spłaci do 240,8 mln zł z transzy inwestycyjnej kredytu. Natomiast dokładnie za siedem lat ma spłacić 207,6 mln zł i do 361,2 mln zł transzy inwestycyjnej.

Zabezpieczeniem zwrotu kredytów są m.in. zastawy na akacjach, udziałach, prawach do znaków towarowych i rachunkach bankowych Wirtualna Polska Holding oraz jej spółek zależnych: Wirtualna Polska Media, Totalmoney.pl, Domodi i Wakacje.pl, oświadczenie tych firm o poddaniu się egzekucji oraz umowa podporządkowania spłaty wskazanych istniejących i przyszłych wierzytelności w stosunku do Wirtualna Polska Media wobec wierzytelności.

Nowe warunki wypłaty dywidendy

Wirtualna Polska Holding od maja 2015 roku jest notowana na rynku głównym warszawskiej giełdy, pod koniec 2016 roku przyjęła politykę dywidendową, zgodnie z którą mogła wypłacała akcjonariuszom po minimum 1 zł na akcję (czyli łącznie 29 mln zł), a maksymalnie 70 proc. swojego zysku netto.

W umowie kredytowej zapisano szereg dodatkowych warunków wypłaty dywidendy: brak zaległości wobec banków, nienaruszenie określonego wskaźnika zadłużenia całkowitego netto grupy kapitałowej do zysku EBITDA, przynajmniej jednokrotne zbadanie i pozytywne ocenienie przez agenta kredytowego zobowiązania firmy do utrzymania wskaźników finansowych. Zaznaczono też, że wypłata dywidendy nie może skutkować naruszeniem umowy kredytowej.

- Nowa umowa kredytów zawiera klauzule typowe dla umów kredytowych, a w szczególności: postanowienie o braku uprzywilejowania - pari passu; ograniczenia ustanawiania obciążeń na majątku grupy kapitałowej spółki oraz klauzulę cross-default stanowiącą, że naruszenie jakiegokolwiek zobowiązania w łącznej kwocie przekraczającej 10 mln zł jest równoznaczne z naruszeniem nowej umowy kredytów - wyliczono w komunikacie Wirtualna Polska Holding

Od debiutu giełdowego firma wypłaciła trzy dywidendy: w 2017 roku 31,69 mln zł (po 1,10 zł na akcję), w 2018 roku 27,7 mln zł (po 96 groszy na akcję), a w ub.r. 29,06 mln zł (po 1 zł na akcję).

Poprzednia umowa kredytowa Wirtualnej Polski dot. 500 mln zł

Poprzednia umowa kredytowa została zawarta przez Wirtualna Polska Holding w grudniu 2017 roku. Firma pożyczyła do 500 mln zł na trzy cele: refinansowanie bieżącego zadłużenia (wynikającego głównie z umowy z wiosny 2015 roku), finansowanie bieżącej działalności i kapitału obrotowego oraz finansowanie i refinansowanie wydatków inwestycyjnych. Na koniec września 2017 roku zadłużenie długoterminowe firmy z tytułu kredytów, pożyczek i leasingów wynosiło 177,11 mln zł.

Przez ostatnie dwa lata Wirtualna Polska kontynuowała serię przejęć, głównie w segmencie e-commerce. W 2018 roku wykorzystała opcję do zakupu mniejszościowych udziałów w przejętej cztery lata temu spółce Homebook (obejmującej serwisy Homebook.pl, Domodi.pl i Allani.pl) - w marcu za 35 proc. udziałów zapłaciła 85 mln zł, a we wrześniu za pozostałe 14 proc. - 33,4 mln zł.

W październiku Wirtualna Polska wydała 75 mln zł na firmę Extradom.pl zajmującą się sprzedażą internetową projektów architektonicznych, a w grudniu - za 21,1 mln zł 50,8 proc. udziałów serwisu Superauto24.com agregującego oferty sprzedaży nowych samochodów. Ponadto należąca do Wirtualnej Polski firma Wakacje.pl kupiła spółkę My Travel, do której należy 116 salonów sprzedaży wycieczek (wartość transakcji wyniesie od 10 do 19 mln zł) oraz serwis Parklot.pl umożliwiający rezerwację miejsc parkingowych przy lotniskach.

Wiosną ub.r. Wirtualna Polska za 7,7 mln zł kupiła 13 proc. akcji spółki Teroplan, właściciela serwisu e-podróżnik.pl do planowania podróży autobusowych i kolejowych. W sierpniu podwyższyła o 11,6 mln zł wartość zobowiązania z tytułu opcji kupna pozostałych 25 proc. udziałów spółki Nocowanie.pl, w związku z jej wynikami finansowymi lepszymi od założeń, natomiast w październiku Wirtualna Polska Media kupiła od Grupy Oponeo za 9,35 mln zł spółkę AutoCentrum.pl.

Wirtualna Polska zainteresowana kupnem Grupy Interia?

W minionym tygodniu portal Wirtualnemedia.pl nieoficjalnie ustalił, że Wirtualna Polska jest poważnie zainteresowania przejęciem Grupy Interia.pl, którą na sprzedaż wystawiła Grupa Bauer Media. Pytany o to Michał Siegieda, dyrektor ds. komunikacji w Wirtualnej Polsce, przekazał nam, że firma nie komentuje swoich planów biznesowych.

Stanowiska w tej sprawie nie otrzymaliśmy także od Grupy Bauer Media. Wirtualna Polska jako spółka giełdowa oficjalny zamiar tak dużego przejęcia musiałaby przekazać w komunikacie dla inwestorów, przy czym z racji prowadzonych rozmów może opóźnić jego publikację aż do zakończenia negocjacji i podpisania umowy.

Firma postąpiła tak w przypadku nowej umowy kredytowej - ofertę konsorcjum banków wybrała już 24 stycznia, po czym negocjowała z nimi warunki.

Do Grupy Interia.pl należą portal Interia.pl oraz szereg serwisów tematycznych, m.in. Pomponik.pl, Smaker.pl, Tipy.interia.pl, Swiatseriali.interia.pl i Maxmodels.pl. W 2018 roku firma osiągnęła wzrost przychodów sprzedażowych o 4,8 proc. do 114,3 mln zł, a jej zysk netto poszedł w górę z 21,23 do 22,26 mln zł. Firma zatrudniała 382 pracowników, o 13 więcej niż rok wcześniej.

Czy WP potrzebuje trzeciego portalu horyzontalnego?

Wirtualna Polska w ostatnich latach kupowała przede wszystkim witryny e-commerce. Ostatnia duża akwizycja w segmencie treści to przejęcie w połowie 2015 roku Grupy NextWeb Media, do której należały m.in. serwisy abcZdrowie.pl, Parenting.pl i Blomedia.pl.

Czy skoro do Wirtualnej Polski należą już portale horyzontalne WP.pl i o2.pl, firma potrzebuje wydawcy innego takiego portalu? Paweł Wujec, od lutego br. prezes Grupy K2, a wcześniej przez wiele lat szef pionu internetowego Agory, ocenia, że jest kilka przesłanej przemawiających za takim przejęcie,

- Fuzja Wirtualnej Polski i Interii skutkowałaby powstaniem bezapelacyjnie największego gracza na polskim rynku mediów internetowych. Największe zasięgi w niemal wszystkich kategoriach, największy pakiet stron głównych itd. Dla większości reklamodawców wydających poważne pieniądze w internecie to będzie „must have"”, kosztem zepchniętego na drugie miejsce Ringier Axel Springer Polska z Onetem. WP dysponowałaby też największym lokalnym ekosystemem danych użytkowników - istotne np. w kontekście zmian na rynku adtech i wzrostu roli first-party cooki - analizuje Wujec dla portalu Wirtualnemedia.pl.

Zwraca też uwagę, że potencjalna fuzja WP i Interii przyniosłaby spore oszczędności kosztowe, co przełożyłoby się na wzrost rentowności. - Dotyczy to praktycznie wszystkich obszarów - sprzedaży, redakcji, technologii. Przykładowo: czy dla użytkowników Interii naprawdę będzie stanowić różnicę, czy zobaczą newsy z Pomponika, czy z Pudelka? Praktyka pokazuje, że większość użytkowników nawet tej zmiany nie dostrzeże. Można więc przekierować ruch tylko na jeden serwis, a drugi ograniczyć lub nawet wygasić - ocenia.

- Większość fuzji się nie udaje z racji na problemy z integracją biznesów, różnice kulturowe między zespołami, niekończące się debaty itd. Wirtualna Polska Holding ma jednak największe w polskim internecie doświadczenie akwizycyjne, kilkanaście transakcji, szereg w większości udanych procesów integracyjnych. Innym słowy, zespół WP wie, jak zrealizować przejęcie, żeby nie zepsuć biznesu - komentuje Wujec.

Jednocześnie zwraca uwagę, że Interia byłaby dla Wirtualnej Polski bardzo dużym zakupem. - Na koniec więc szefowie WP muszą zdecydować, czy warto angażować się w transakcję portalową, która na pewien czas ograniczy im swobodę działania w innych, szybciej rosnących obszarach np. e-commerce - dodaje prezes K2.

WP ma 350 mln zł kredytów do spłaty

W pierwszych trzech kwartałach ub.r. Wirtualna Polska Holding zanotowała wzrost przychodów sprzedażowych o 31,8 proc. do 519 mln zł oraz 44,27 mln zł zysku netto (wobec 49,4 mln zł rok wcześniej).

Na koniec września br. zobowiązania długoterminowe Wirtualnej Polski wynosiły 397,5 mln zł, o 1,7 proc. mniej niż na koniec ub.r. Ich zdecydowaną większość stanowiły kredyty i pożyczki, których wartość zmalała w ciągu trzech kwartałów o 4,3 proc. (14,32 mln zł) do 320,78 mln zł.

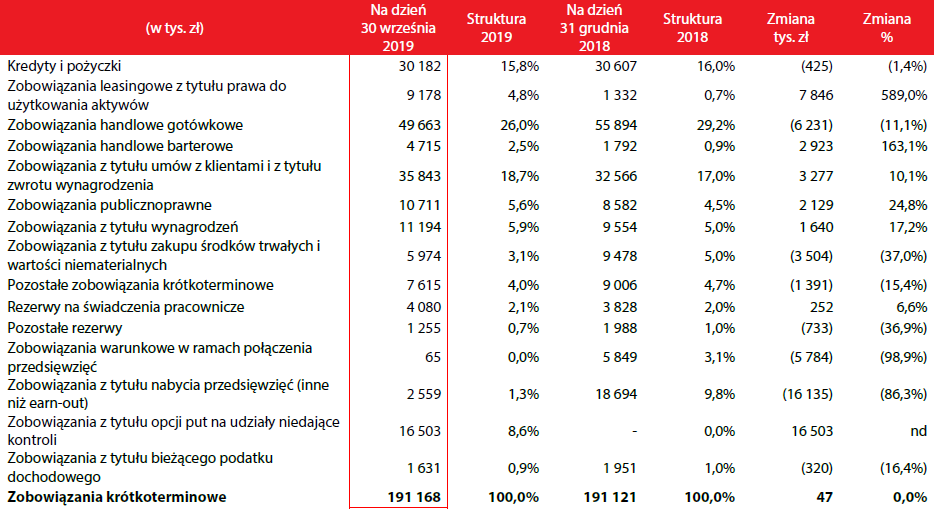

Natomiast zobowiązania krótkoterminowe firmy na koniec września były minimalnie wyższe niż na koniec ub.r., wynosząc 191,17 mln zł. Zobowiązania pożyczkowo-kredytowe zmalały o 1,4 proc. do 30,18 mln zł.

We wtorek na koniec sesji kurs giełdowy Wirtualna Polska Holding wynosił 78,80 zł, co daje kapitalizację w wysokości 2,3 mld zł. Głównymi akcjonariuszami firmy są członkowie jej zarządu: prezes Jacek Świderski, Michał Brański i Krzysztof Sierota. Każdy poprzez spółkę zależną ma akcje stanowiące 13,01 proc. kapitału i 18,71 proc. głosów na walnym zgromadzeniu akcjonariuszy.

Newsletter

Newsletter

Krzysztof Ziemiec w nowej roli. "Żadna praca nie hańbi"

Krzysztof Ziemiec w nowej roli. "Żadna praca nie hańbi"  Nowe fakty ws. kryminalnej przeszłości Dagmary Kaźmierskiej. Polsat usuwa jej program z ramówki i streamingu

Nowe fakty ws. kryminalnej przeszłości Dagmary Kaźmierskiej. Polsat usuwa jej program z ramówki i streamingu  Nowy kanał naziemny będzie obsługiwany przez TVN Media

Nowy kanał naziemny będzie obsługiwany przez TVN Media  Kanał Zero z "żółtym dolarem" na YouTubie. Stanowski: rujnuje nam to ramówkę

Kanał Zero z "żółtym dolarem" na YouTubie. Stanowski: rujnuje nam to ramówkę  W piątek kanały Polsat Sport zmienią nazwy

W piątek kanały Polsat Sport zmienią nazwy

Dołącz do dyskusji: Wirtualna Polska chce kupić Interię. Bierze do 600 mln zł kredytów na przejęcia